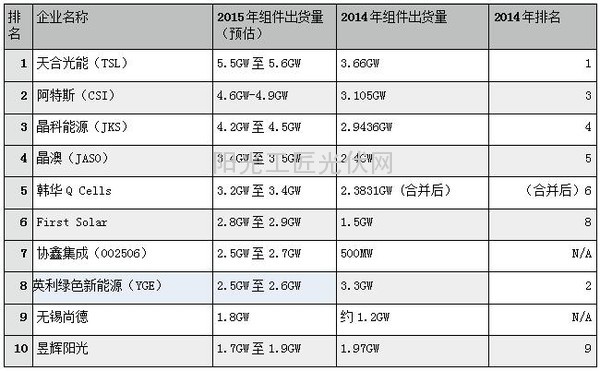

2015年變動最大:協鑫集成、尚德、英利

協鑫集成重組第一年即沖入前十,成為近十年光伏行業最大黑馬。同時從組件發貨量增長比率和絕對值增長兩方面都是當之無愧的增長冠軍。

據市場調查分析數據顯示,協鑫集成驚人的在重組第一年自有組件銷量預計達到2.5GW至2.7GW,全球排名第七,是2014年500MW出貨量的5倍。

根據協鑫集成2015年6月3日發布公告顯示,產能主要來源于江蘇東昇和張家港其辰。其中江蘇東昇于2015年4月達到1GW產能,張家港其辰于2015年年底超過2GW產能,是目前中國最大、自動化程度最高的高效光伏組件生產基地,2016年2月16日,協鑫集成發布公告,張家港其辰更名為張家港協鑫集成科技有限公司。

加上奉賢工廠,截至2015年底協鑫集成自有組件產能達3.7GW,位居全國第六,前五的天合光能、阿特斯、韓華的廠商的產能在4GW至4.5GW之間,2016年協鑫集成自有光伏組件產能預計將進一步擴張至6GW以上。

另一個值得關注的地方是,協鑫集成的光伏組件構成中,其中有3GW都是高效組件產能,其2015年底發布的“鑫金剛”高效組件也將于今年量產。協鑫集成的高效組件已強勢打入市場,據了解,協鑫集成已為中民投、中電建、江山控股、中興、印度Adani等重要客戶提供高效組件,差異化競爭力正逐步凸顯。同時協鑫集成已經逐步推出如96片特大功率組件、PERC單多晶電池等高技術前沿產品,同時配套集成系統設計、金融保險、運維等服務,對組件銷售有很大提升。

2015年能源局通過領跑者計劃和示范園區等一系列制度調整,預示著中國政府在積極推動高效高質光伏產品的發展,因此在2016年協鑫集成組件銷量將進一步提高。同時結合目前各主要組件廠家擴產計劃,協鑫集成2016年“江湖地位”有望再進一步,出貨量升至前五。

同時,協鑫集成董事長舒樺在公開場合表示,2016年協鑫集成將大力布局海外市場,目前銷售網點已經遍及17個國家。協鑫集成海外生產基地也將有突破性進展,據悉其印度項目已開始全面運作,預計年內也將貢獻部分產能。

協鑫集成早前公告顯示,該公司1-9月凈利潤達3.76億元,同比增長175.24%。索比光伏網(Solarbe.com)據協鑫集成全年出貨量以及市場行情預估,該公司將完成2015年6億元利潤的承諾。

尚德被順風集團收購后已經全面涅槃重生。雖然受破產重整影響一度跌出前十,但這兩年尚德生產逐步恢復,品牌重新建立,供應商關系也得到全面恢復。

2015年尚德組件產能1.8GW,銷量也基本持平,業內位居第九,利潤約3億元人民幣。

2016年組件產能恢復并超過尚德歷史最高峰2011年的2.13GW,達到2.4GW,2017年增加到3GW;電池產能目前1GW,2016年增長至1.5GW。

從2012年成為全球最大的光伏組件企業后,英利綠色能源一直飽受債務困擾,2014年被天合光能超過后,2015年的排名下滑至第八位。

英利綠色能源2015年初制定的銷售目標是3.6GW至3.9GW,但受債務影響,最終將銷售目標定位2.5GW至2.8GW。組件買家往往扣留5%銷售金額做為質保金,在半年甚至一年以后支付給組件企業,在國內有些公司之間的交易這部分款項甚至是默認收不到的,因此筆者認為英利可能也因此拒絕了一些訂單。

英利目前不再單純的追求發貨量,而是思考如何早日擺脫債務的壓力,讓企業健康存活下去。索比光伏網(solarbe.com)認為,英利早日完成重組對企業對行業來說都是一件好事。英利收縮戰線,重組往往也意味著重生。

前三迅猛增長:天合、阿特斯、晶科

天合光能連續兩年成為全球最大光伏組件生產商。

自從2013年天合光能加強中國市場布局之后,天合光能光伏組件銷售業績搶眼。2014年天合光能組件出貨量相較2013年提高41.9%至3.66GW,而根據2015年11月底該公司發布的預期顯示,天合光能全年出貨量預計達到5.5GW至5.6GW,增幅53%,這是天合光能在2015年第二次調高全年出貨預期:得益于二季度創紀錄的123GW發貨量,天合光能在2015年8月中旬將年初4.4GW至4.6GW的發貨預期提高至4.9至5.1GW;而三季度1.7GW的驚人發貨量再次刷新記錄,因此將銷售預期提高至5.6GW,這與索比光伏網(solarbe.com)的到的資料相符,在2015年11月,該公司全球光伏組件出貨量超過了15GW。

天合光能在2015年12月宣布退出MIP(最低進口限價協議)并于2016年初正式得到歐盟委員會確認。但這并不意味著天合光能的組件銷售會受到影響。相反的,天合光能在東南亞和印度都有布局,可以通過海外組件工廠規避“雙反”,而高紀凡在2015年會見了印度總理莫迪和安德拉邦首席部長并簽訂合作諒解備忘錄。據索比光伏網(solarbe.com)得到的消息,天合光能2016年組件銷售目標為7.1GW。2016年2月3日,天合光能合肥600MW光伏組件完成安裝調試。

阿特斯2015年排名上升一位,位居亞軍。

阿特斯同樣調高了2015年初所做的4.1GW-4.3GW預期,增至4.6GW-4.9GW。阿特斯一直是中國光伏行業最低調的也最穩健的公司,2014年受光伏電站業績拉動,凈利達到2.39億美元。而2015年一季度,阿特斯銷售組件銷售量一度超過天合達到1.23GW。阿特斯2015年一季度凈利潤6133萬美元,“淡季”二季度1790萬美元,三季度凈利潤3037萬美元。四季度財報雖然未出,但阿特斯同樣在年底出售了包括美國德州和加拿大安大略省的幾座電站,加上光伏組件的銷量激增,業績喜人。

阿特斯在上下游產業鏈方面大多采用的是合作模式,例如入股15%漿料企業蘇州晶銀,硅片與保利協鑫等企業合作或合建工廠。不過在2015年10月19日,阿特斯在洛陽啟動了3GW的全產業鏈建設項目,硅片、電池、組件各1GW產能。這是阿特斯產能擴產計劃的一部分:至2016年底,阿特斯將投資約4.01億美元提高硅片、電池和組件產能,并在多個國家定位新工廠。阿特斯公司表示,2016年硅片產能達到1GW、電池產能從目前2.5GW擴大到3.4GW,組件產能從2015年底的4.33GW提升至5.63GW。除洛陽外,蘇州工廠電池產能于2015年底達到2GW,江蘇阜寧電池產能在2016年7月將達到1GW。

阿特斯也同天合光能一樣進行了大規模的海外擴張,海外光伏組件廠包括:加拿大500MW、越南300MW、印尼30MW、巴西300MW以及東南亞400MW。阿特斯還表示東南家要新建一條400MW光伏電池生產線,預計2016年下半年投產。

晶科保持了持續的發展勢頭,此次排名同樣上升一位,從2014年的第四名上升至季軍位置。同樣的,晶科也在2015年兩次調整銷售目標,從3.3GW-3.8GW調整到4GW至4.5GW,并在第三季度行業需求旺盛之時將4GW的最低目標調整至4.2GW,上限4.5GW不變。

晶科銷量的增長除來自于中國市場的激增之外,美國、亞太地區均有斬獲,其中美國地區二季度出貨量同比提高115%。

從前三企業的銷售數據和產能來看,限制這幾家企業銷量的因素幾乎只有產能。2015年第二季度晶科能源增加500MW的太陽能電池產能,使得電池額定產能為2.5GW。該季度該公司還增加500MW的組件產能,使得額定產能達4GW。

該公司在第二季度啟動其馬來西亞新工廠的生產,計劃其額定太陽能電池產能為500MW,組件額定產能為400MW。

到2015年底,晶科能源預計組件總額定產能達4.3GW,而電池產量將保持在第二季度末達到的2.5GW。

穩定不變:晶澳、韓華、昱輝維持目標

晶澳一季度組件出貨量為584.1MW,二季度717.4MW,三季度1073MW,前三季度組件出貨量合計2374MW,光伏電池出貨量不足200MW。晶澳預計四季度發貨量1.1GW-1.2GW,除去約50MW電池,年度光伏組件發貨量在3.4GW至3.5GW之間,排名第四,比2014年2.4GW的組件出貨量增長1GW。

2016年晶澳電池和組件產能都將擴充至5GW,而2015年產能僅為3.6GW,產能不足是晶澳將2015年銷售目標調低的最主要原因。晶澳在2015年底在河北宣化啟動了1GW光伏電池、組件工廠的開工儀式,總投資6億元。

2014年12月8日,韓華新能源與Q-Cells合并,韓華新能源將從其唯一股東HSH手中收購Q CELLS的100%未償股本,交易于2015年一季度結束。

目前韓華組件與電池產能為3.5GW,全年銷售預期3.2GW至3.4GW,排名第五。2016年韓華電池和組件產能將擴至5.2GW,其中主要來自電池環節的增長:2015年韓華Q-Cells咋韓國分擴產量600MW的新光伏電池生產線,2016年將繼續新增900MW。

First Solar全年銷售目標不變,比2.7GW的產能高100MW至200MW的銷售量,達到2.8GW至2.9GW,位列第六。

昱輝陽光2014年出貨量1.97GW,最初預計2015年銷量在2.3GW至2.5GW,但在放棄一些高風險市場后,昱輝陽光2015年組件銷量預計小幅下滑,預計在1.7GW-1.9GW之間。前三季度昱輝陽光組件銷量1223.9MW。排名第十。

值得關注:東方日升、樂葉、瑞源鼎泰

由于協鑫集成強勢崛起,Sunpower未能進入前十。但僅從中國光伏企業的擴張速度而言,Sunpower還要面對一個又一個GW級“對手”的挑戰。

東方日升2014年銷售量850MW,2015年擴產后銷量增值1.5GW,2016年目標為2.5GW至2.8GW,有望第一次躋身前十大組件企業行列。

只做單晶光伏組件的樂葉在被隆基收購并重組后,2015年銷量達到了900MW,根據隆基的產能和市場擴張計劃,2016年市場預期將在2GW以上。

掃描關注微信

掃描關注微信

錦浪Solis RHI儲能系列逆變器 RHI-(3-5)K-48ES

錦浪Solis RHI儲能系列逆變器 RHI-(3-5)K-48ES 錦浪Solis GCI單相系列組串式逆變器 GCI-1P(7-8)K-5G

錦浪Solis GCI單相系列組串式逆變器 GCI-1P(7-8)K-5G 錦浪Solis GCI大三相系列組串式逆變器 GCI-230K-EHV-5G

錦浪Solis GCI大三相系列組串式逆變器 GCI-230K-EHV-5G 錦浪Solis GCI大三相系列組串式逆變器 CGI-(90-100)K-5G GCI-(125-136)K-BHV-5G

錦浪Solis GCI大三相系列組串式逆變器 CGI-(90-100)K-5G GCI-(125-136)K-BHV-5G