硅料

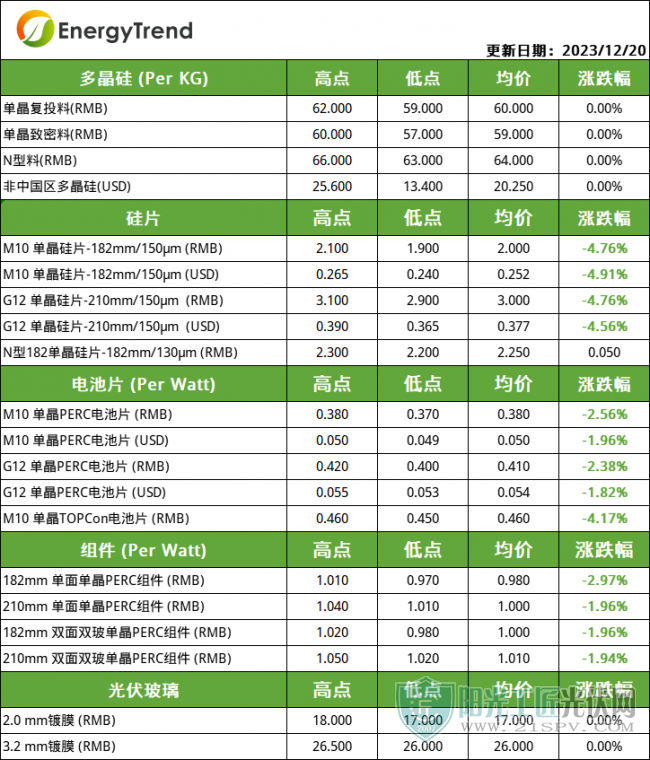

本周硅料價格暫時企穩,單晶復投料主流成交價格為60元/KG,單晶致密料的主流成交價格為59元/KG;N型料報價為64元/KG。

從交易層面看,本周硅料環節成交面積收縮,整體成交規模偏小,基本上已交付前期訂單為主;而從交易情緒看,不同類型硅料交易情緒因下游需求差異而表現分化,P型硅料交易情緒逐步走低,預計1月份終端需求低迷進一步拖累其成交表現,而N型料因下游拉晶產出快速切換,需求旺盛催生出活躍的交易情況。從供給層面看,本月新產能投產爬坡過程中,產出硅料品質較為不穩定,進一步加劇P型料供給過剩的局面,而高品質N型硅料供給仍由頭部廠商主導,后續增量產出需要視頭部廠商產出結構調整速度而定,新產能投產爬坡前期產出尚未足夠穩定支撐N型料供給增量。從需求側看,下游大量P型電池產能停產逐步向上游傳導,拉晶端對P型料采購需求迅速轉弱,P型料供需關系進一步走向失衡,而N型料需求支撐相對良好。本周以執行前期訂單為主,成交量偏低,價格暫時持穩,下周企業陸續簽訂1月份訂單后,價格或將出現松動,N、P料走勢或加劇分化走勢。

硅片

本周硅片價格分化,P型M10硅片主流成交價格為2.00元/片;P型G12主流成交價格為3.00元/片;N型M10硅片主流成交價格為2.25元/片。

不同硅片類型供需看,P型上游硅料價格下跌為成本騰挪一定盈利空間,但下游P型電池片需求崩塌,直接造成需求劇烈萎縮,而供給雖一定程度下調,仍無法消弭供給冗余,P型硅片當前價格探入2元價格線。據測算,P型182片毛利踏入低負雙位數區間,P型產能當前價格普遍虧損嚴重,預計拉晶廠對P型產出占比調整超預期推進,以盡量減輕虧損包袱;而N型硅片因下游電池片對N型需求仍有剛性支撐,故整體供需關系維持穩定。在當前節點,N型電池產能大規模落地爬坡,而上游N型硅料產出大幅提升尚需時日,N型料逐步成為“軟瓶頸”,預計短期內,供需兩端的支撐,將穩定N型硅片的走勢。本周P型硅片延續下跌態勢,但下跌幅度受成本制約,預計仍相對有限,N型則持續暫穩。

電池片

本周電池片價格分化,M10價格下行,其余型號暫穩。M10電池片主流成交價為0.38元/W,G12電池片主流成交價為0.41元/W,M10單晶TOPCon電池人民價格為0.46元/W。

不同類型電池片供需看,P型排產情況變化遠超月初預期,大量P型產能,無論成本高低,即將進入關停狀態,頭部廠商將有全面停產P型計劃;而具備升級空間的P型產能將在本月迅速往TOPCon方向調整升級。當前廠商基本選擇停產P型,維持一定庫存,待24H1規模性交付P型訂單時,或能以相對合理價格將P型庫存消耗,避免出現大面積的減值損失。當前P型182的價格線下探至0.38元/W,成本倒掛嚴重,交易基本上進入休克狀態。N型電池片需求仍存,但下游組件采購需求跌至冰點,再疊加硅片價格下跌,成本、需求均未形成有效支撐,N型價格小幅下探至0.46元/W。

組件

本周組件價格企穩,182單面單晶PERC組件主流成交價為0.98元/W,210單面單晶PERC組件主流成交價為1.00元/W,182雙面雙玻單晶PERC組件成交價為1.00元/W,210雙面雙玻單晶PERC組件主流成交價為1.01元/W。

供給側看,除部分有海外訂單支撐的頭部企業能維持高開工率外,其余廠商均不同程度下修自身排產計劃。本月組件實際產出環比持續下行,廠商整體盈利情況較差。而從需求側看,國內整體進入需求淡季,搶裝發貨均基本結束,海外兩大市場持續出清庫存,需求同樣萎靡。本月組件交易慘淡,價格中樞再次下移,182P型單面跌穿1元線,廠商虧損進一步拉大,仍需靜待明年Q1回暖信號。

掃描關注微信

掃描關注微信

錦浪Solis RHI儲能系列逆變器 RHI-(3-5)K-48ES

錦浪Solis RHI儲能系列逆變器 RHI-(3-5)K-48ES 錦浪Solis GCI單相系列組串式逆變器 GCI-1P(7-8)K-5G

錦浪Solis GCI單相系列組串式逆變器 GCI-1P(7-8)K-5G 錦浪Solis GCI大三相系列組串式逆變器 GCI-230K-EHV-5G

錦浪Solis GCI大三相系列組串式逆變器 GCI-230K-EHV-5G 錦浪Solis GCI大三相系列組串式逆變器 CGI-(90-100)K-5G GCI-(125-136)K-BHV-5G

錦浪Solis GCI大三相系列組串式逆變器 CGI-(90-100)K-5G GCI-(125-136)K-BHV-5G